太奇葩了(这三家公司负增长,股价居然翻倍了)

3)毛利率

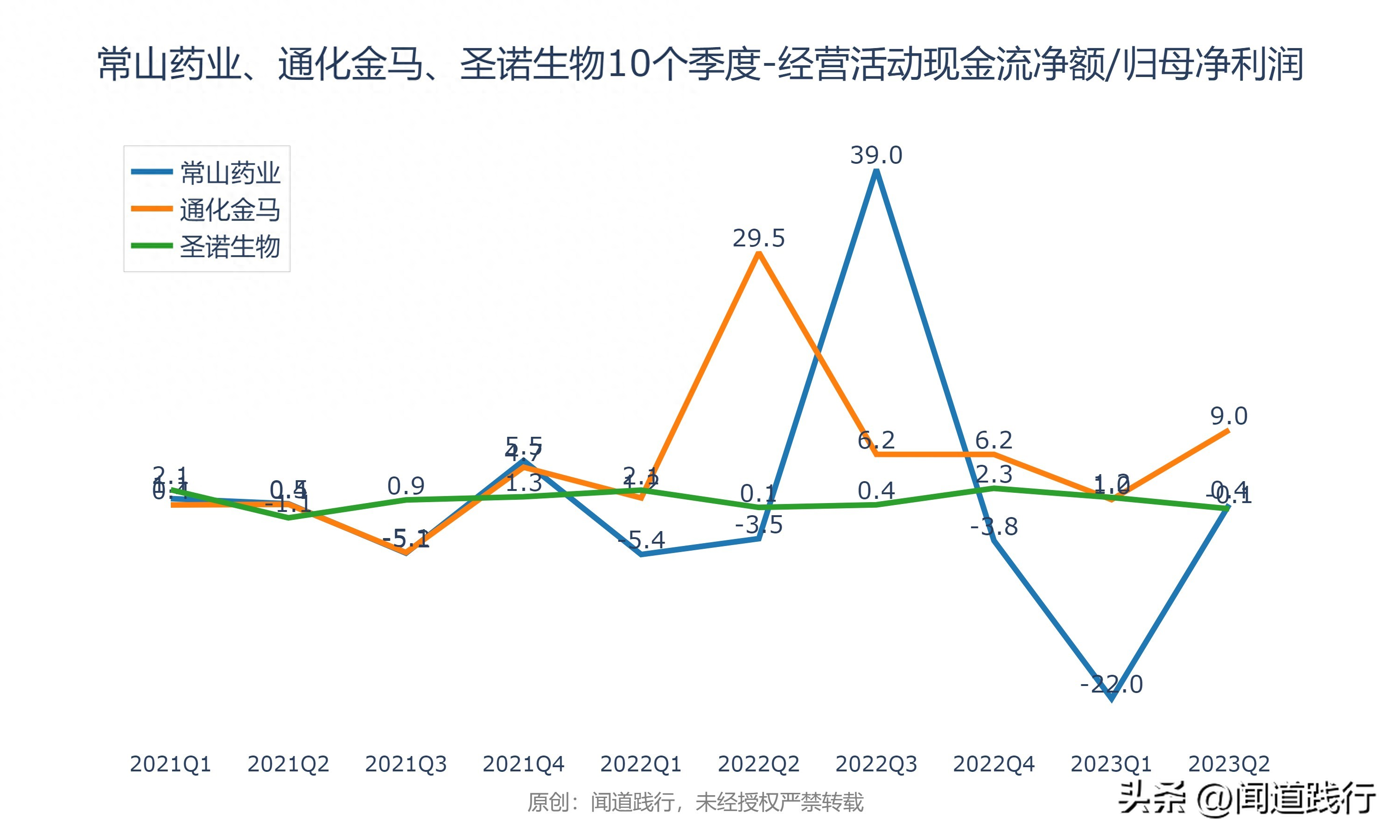

积累现金的能力,通化金马最强,其次是圣诺生物,常山药业第三。

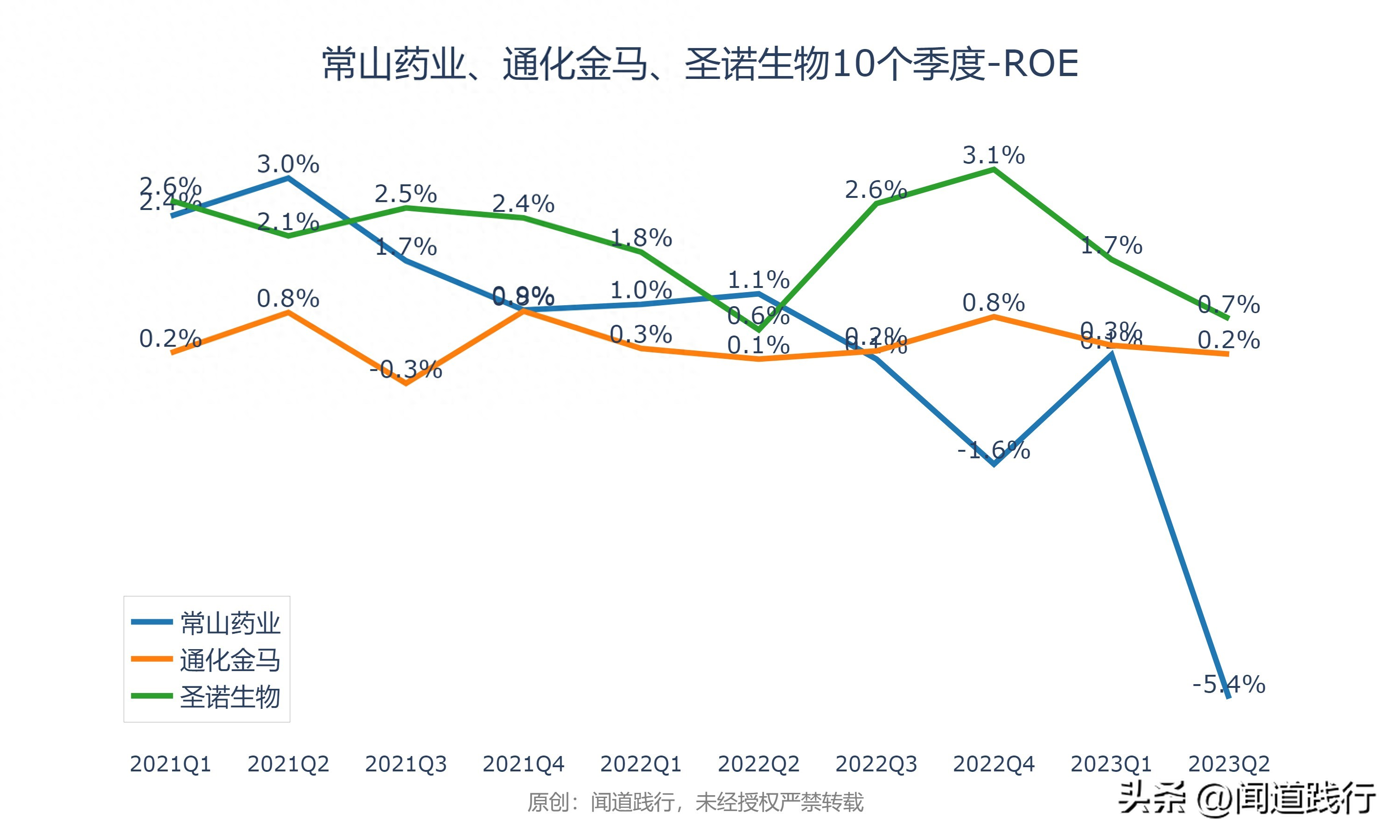

暂无。

5)目前估值,所处分位,通化金马>圣诺生物>常山药业

合同负债,常山药业最高,其次是圣诺生物,通化金马第三。

3)现金余额

目前圣诺生物的滚动市盈率为50,处于2年来75的分位值:

本文主要包括7个方面:盈利能力、运营能力、偿债能力、成长能力、目前估值、股东情况、总结。通过对比分析,我们希望提供一种全新的视角,有助于你做出更加理性的投资决策。

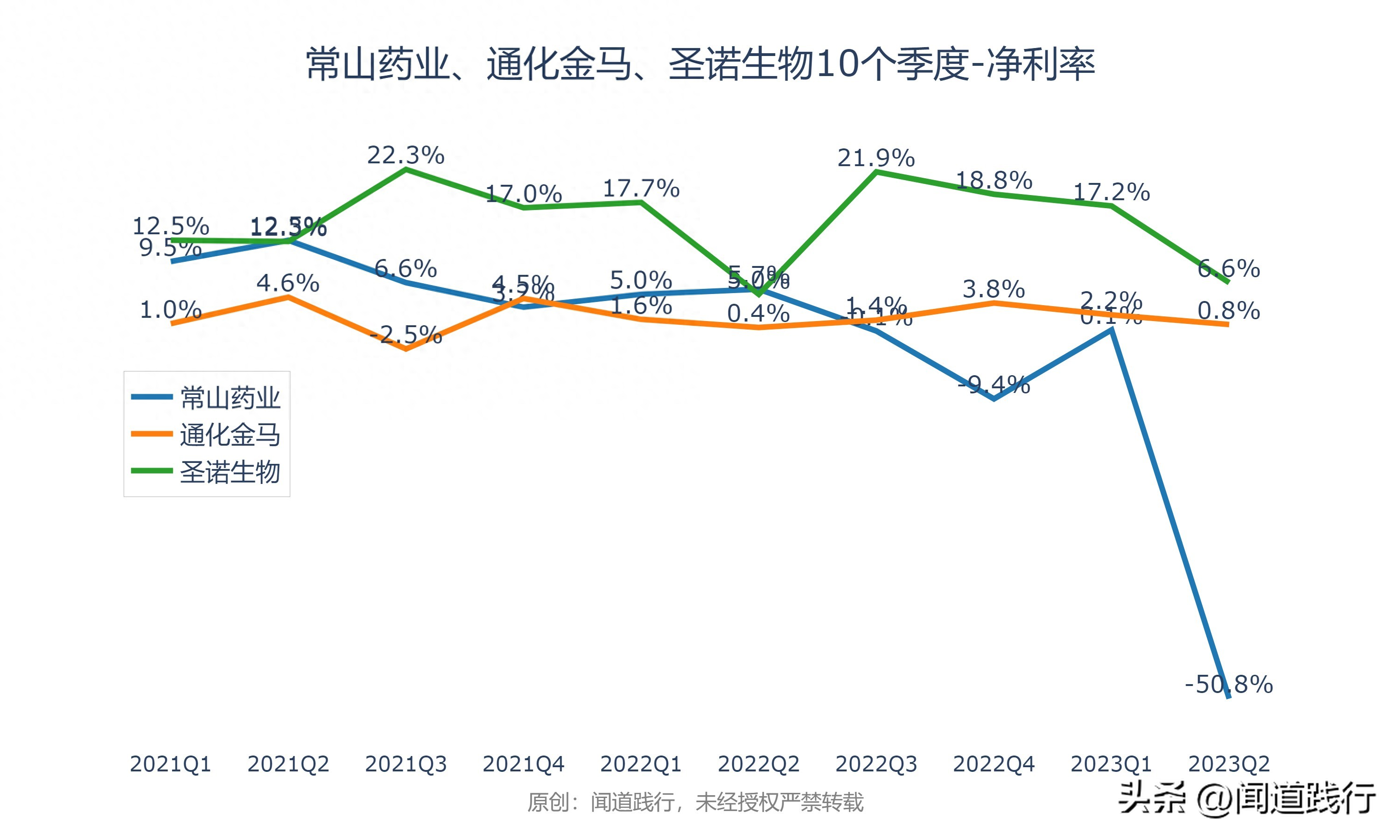

4)净利率

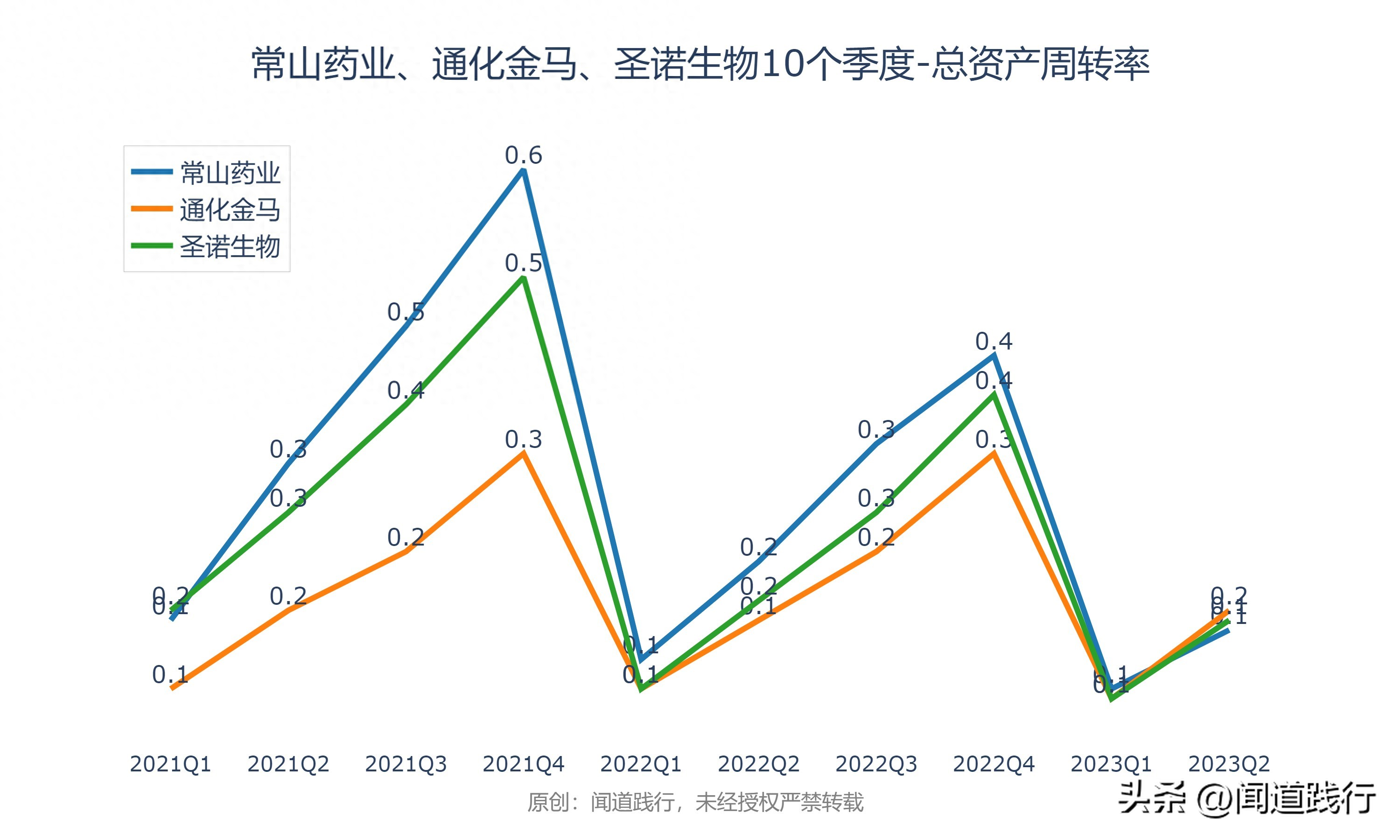

1)总资产周转率

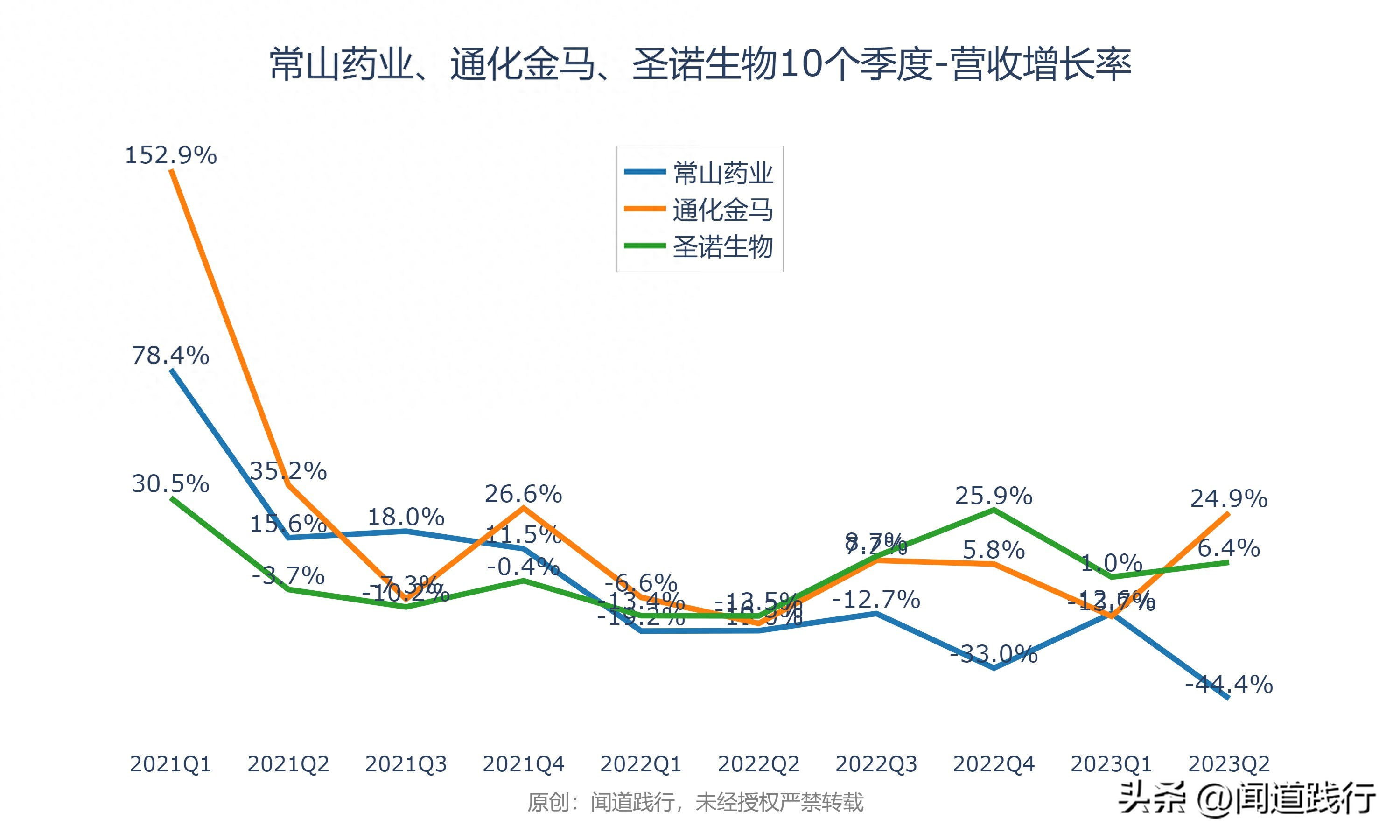

2)净利润增速

资本支出占归母净利润的比例,常山药业最高,其次是圣诺生物,通化金马第三。

4)机构盈利预测

资产负债率,常山药业最高,其次是通化金马,圣诺生物第三。

1)资产负债率

老股民的肺腑之言:人多的地方不去,机构抱团容易踩踏。

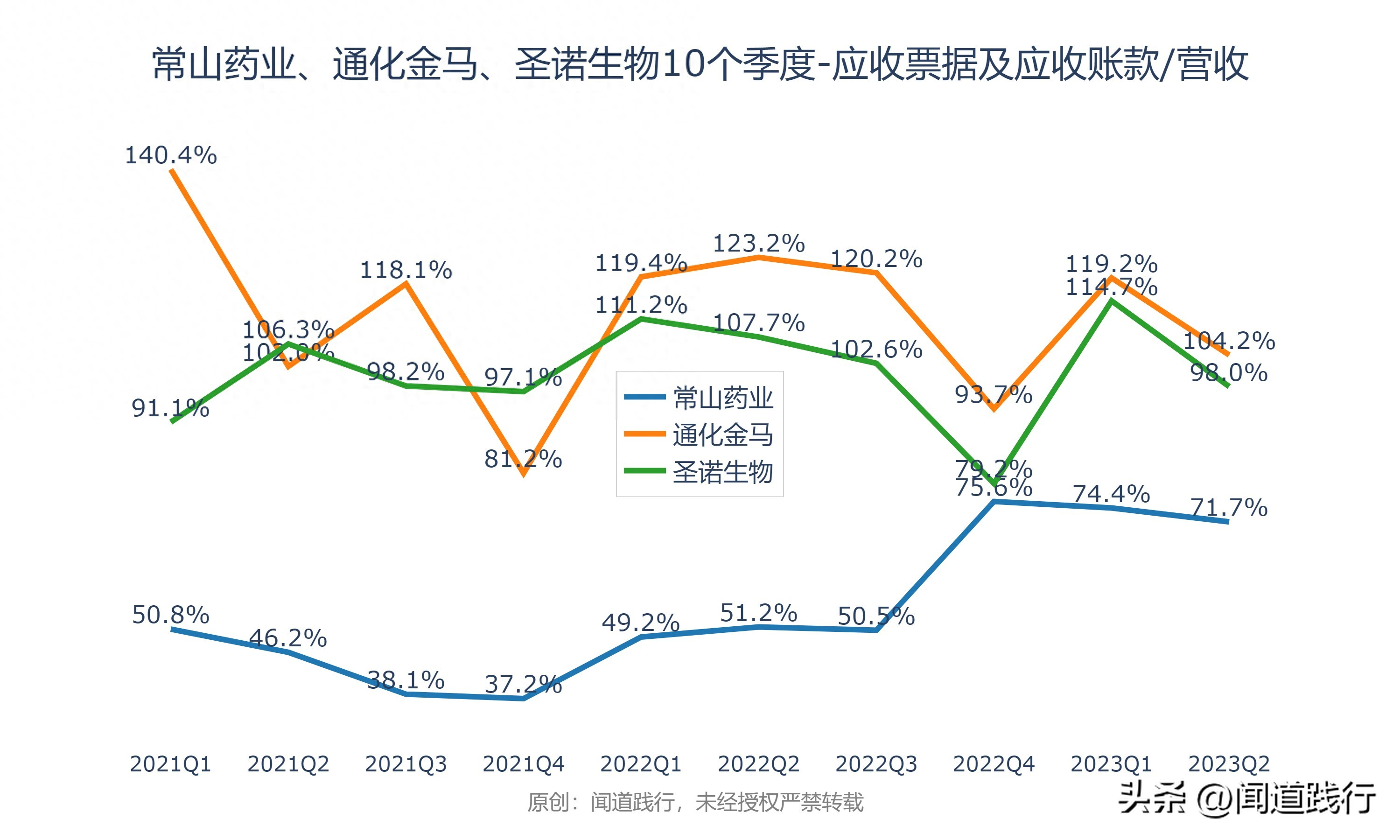

应收账款占营收的比例,通化金马最高,其次是圣诺生物,常山药业第三。

2)存货及占比

营收,常山药业最高,其次是通化金马,圣诺生物第三。

目前常山药业最近4个季度处于亏损状态:

如果你赶时间,可以先看最后的总结,快速了解各公司的整体情况。

1)主营业务及占比

声明:

5)资本支出及占比

1)我既没有拿这些公司的钱,也不是机构的推手,只是一个投资爱好者。

2)文中所有的观点,只代表我自己的思考,不作为任何投资建议。

3)文中所有的财务数据,均来自于各上市公司的财报。

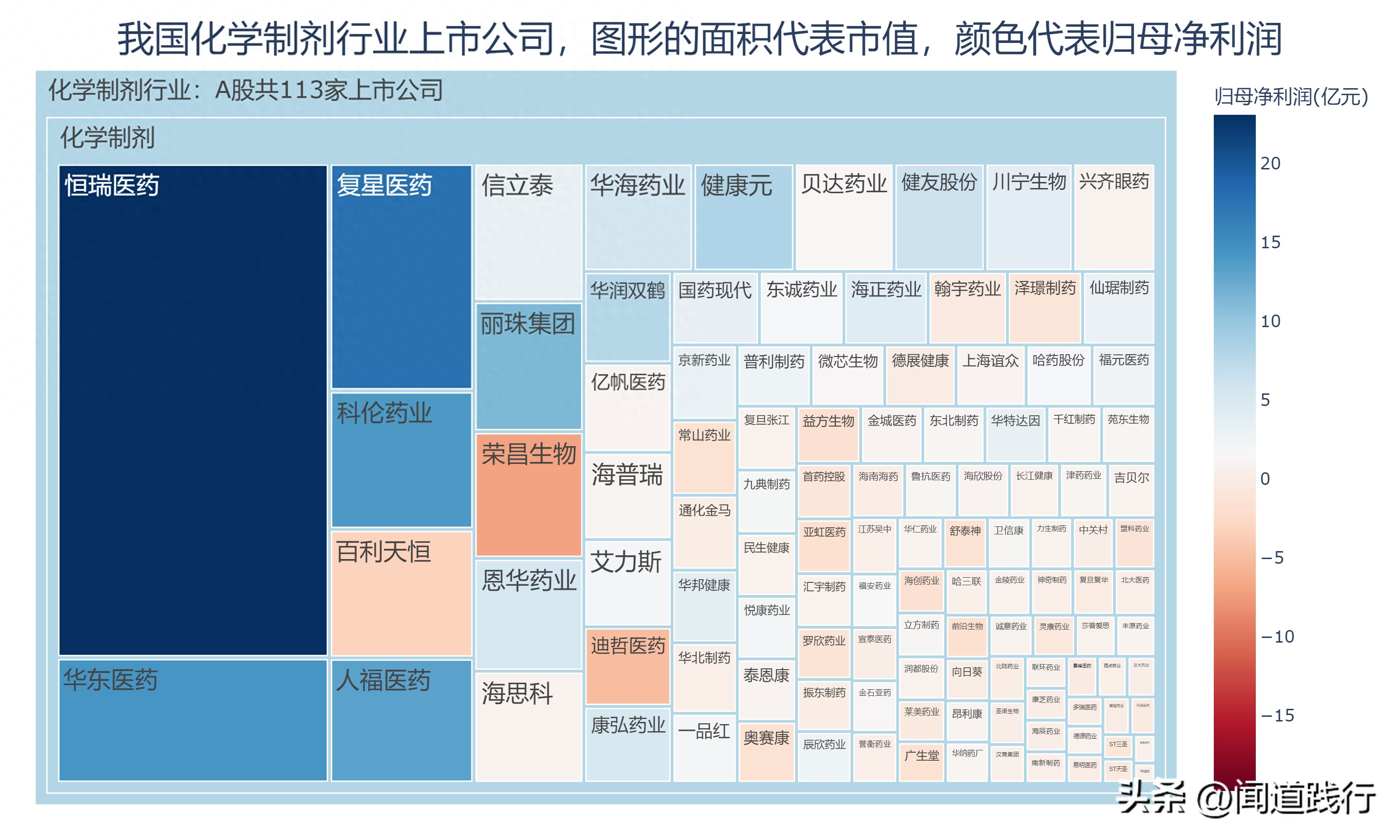

A股化学制剂行业,龙头就那几家:恒瑞医药、复兴医药和华东医药。

这三家公司,主营业务包括肝素制剂、原料药和中成药等,毛利率较高。

合同负债占营收的比例,圣诺生物最高,其次是常山药业,通化金马第三。

归母净利润,圣诺生物最高,其次是通化金马,常山药业第三。

存货占营收的比例,常山药业最高,其次是圣诺生物,通化金马第三。

看完以上对比分析,你最看好谁呢?你还想了解哪些公司呢?欢迎留言讨论。

目前圣诺生物的市净率为4.01,处于2年来81.24的分位值:

1)营收增长率

净利润增速,通化金马最快,其次是圣诺生物,常山药业第三。

3)净资产收益率

5)固定资产占比

然而,今年的主角却不是他们。而是另外几家,如:常山药业、通化金马、圣诺生物:

目前通化金马的滚动市盈率为309,处于10年来79的分位值:

3)应收账款及占比

毛利率,通化金马最高,其次是圣诺生物,常山药业第三。

4)成长能力,整体而言,通化金马>圣诺生物>常山药业

经营活动现金流,通化金马最高,其次是常山药业,圣诺生物第三。

目前沪深300市净率为1.29,处于10年来9.03的分位值:

4)有息负债占现金余额的比例

目前格雷厄姆指数为2.25,处于底部区域:

现金余额,常山药业最高,其次是圣诺生物,通化金马第三。

目前通化金马的市净率为4.41,处于10年来83.69的分位值:

2)机构持仓占比

应收账款,通化金马最高,其次是常山药业,圣诺生物第三。

1)盈利能力,整体而言,圣诺生物>通化金马>常山药业

2)营收及归母净利润

有息负债,常山药业最高,其次是通化金马,圣诺生物第三。

3)偿债能力,整体而言,圣诺生物>常山药业>通化金马

营收增速,圣诺生物最快,其次是通化金马,常山药业第三。

目前常山药业的市净率为3.58,处于10年来67.28的分位值:

净利率,圣诺生物最高,其次是通化金马,常山药业第三。

通过以上对比分析,这三家公司整体能力如下图所示:

以上所有分析,都是基于历史财务数据,仅作参考,不作为任何投资建议。

存货,常山药业最高,其次是通化金马,圣诺生物第三。

3)市场情绪

究竟是实力还是炒作呢?且听我慢慢道来。

净资产收益率,圣诺生物最高,其次是通化金马,常山药业第三。

觉得有用就点赞、转发吧,快乐来自于分享。

今年以来,这三家公司基本都翻倍了:

有息负债占现金余额的比例,通化金马最高,其次是常山药业,圣诺生物第三。

这三家公司目前的净利润和市值对比如下:

2)运营能力,整体而言,常山药业>圣诺生物>通化金马

4)合同负债及占比

2)有息负债

2)市净率

目前A股恐惧贪婪指数为41,处于中立阶段:

固定资产占总资产的比例,圣诺生物最高,其次是通化金马,常山药业第三。

6)归母净利润转换为经营活动现金流的能力

1)股东人数

1)滚动市盈率

资本支出,常山药业最高,其次是圣诺生物,通化金马第三。

可以看出:

总资产周转率,常山药业最高,其次是圣诺生物,通化金马第三。

5)经营活动现金流净额

- 0000

- 0000

- 0000

- 0002

- 0000